جداول مديريت مالي

مديريت مالي

پيشگفتار فصل اول :کليات , قلمرومديرت مالي ,جايگاه سازماني و وظايف مدير مالي کليات 3قلمرو مديريت مالي 4اهداف شرکتها و مديريت مالي 8اهميت مديريت 11نقش مديريت 12تصميم گيري در مديريت 14اطلاعات و تصميم گيري مديريت 15اطلاعات مالي و نقش آن در تصميم گيري مديريت 16جايگاه سازماني مدير مالي 18وظايف مدير مالي 18برنامه ريزي مالي 25نقش مدير مالي در تحقق اهداف واحد انتفاعي 34خلاصه فصل 36خودآزمايي فصل 40فصل دوم : تجزيه و تحليل صورت هاي مالي (تحليل وضعيت و عملکرد مالي) مقدمه 43تحليل گري مالي – وظيفه و ابزار مدير مالي 45گزارش هاي مالي 46منابع ورد نياز تحليل گري مالي 48اهداف تحليل گري مالي 49روش هاي تحليل گري مالي 50تجزيه و تحليل صورت هاي مالي 52صورت هاي مالي اساسي 54تجزيه و تحليل صورت هاي مالي با استفاده از نسبت هاي مالي 67انواع نسبت هاي مالي 75نسبت هاي نقدينگي 78نسبت هاي فعاليت (کارايي) 83نسبت هاي اهرمي (بافت مالي) 86نسبت هاي سود آوري 89تجزيه و تحليل ترکيبي با استفاده از نسبت هاي مالي 94تحليل گري مالي به روش عمودي وافقي 100تفسير نتايج حاصل از نسبت هاي مالي 115نقاط قوت و صعف تجزيه و تحليل صورت هاي مالي 116خلاصه فصل 119خودآزمايي فصل 121فصل سوم : برنامه ريزي سود (پيش بيني چگونگي عملکرد مالي ) مقدمه 139اهميت سود و معيارهاي سنجش آن 140روش هاي پيش بيني سود 142تجزيه و تحليل بهاي تمام شده , حجم فعاليت و سود 142تجزيه و تحليل نقطه سربسر و حاشيه کمکي (حاشيه فروش) 156نقطه سربسر خطي و غير خطي 161يررسي عوامل مؤثر بر تجزيه و تحليل نقطه سربسر 167تجزيه و تحليل نقطه سربسر و حاشيه ايمني 178نقطه سربسر عملياتي , مالي و مرکب 180نقاط قوت و ضعف تجزيه و تحليل نقطه سربسر 191اهرم ها 193ارتباط نقطه سربسر با اهرم ها 193کاربرد و اهميت اهرم ها 194انواع اهرم ها 194اهرم عملياتي 194اهرم مالي 200اهرم مرکب (ترکيبي) 206کاربرد اهرم ها در برنامه ريزي مالي 211خلاصه فصل 212خودآزمايي فصل 214فصل چهارم برنامه ريزي و ضعيت مالي (پيش بيني ترازنامه) مقدمه 225ترازنامه , عناصر و ضرورت شناخت آن 226اهميت ترازنامه در برنامه ريزي مالي 227روش هاي پيش بيني ترازنامه (نيازهاي مالي ) 229روش درصد فروش 230روش رگرسيون 240فرآيند پيش بيني ترازنامه 246تعيين کل نياز مالي 247منبع داخلي تأمين مالي و نقش بازار سرمايه در تأمين مالي خارجي 251خلاصه فصل 255خودآزمايي فصل 257فصل پنجم : برنامه ريزي نقد (پيش بيني نقدينگي ) مقدمه 267تعريف ,اهميت و مديريت وجه نقد 268صورت گردش وجه نقد و کاربرد آن در مديريت مالي 269بودجه بندي نقد 272اهميت و تعريف بودجه نقدي 272ارتباط بودجه نقد با بودجه جامع 274ويژگيهاي بودجه نقدي 276فرآيند بودجه بندي ...

ارزشگذاري سهام و تحليل بازار (كتاب)

ارزشگذاري سهام و تحليل بازار از: سيد محمد باقري زادهمترجمان: دكتر عباس بخشياني، دكتر رضا راعيناشر: سازمان مديريت صنعتيچاپ نخست:1387 ۱. ساختار كتابكتاب ارزشگذاري سهام و تحليل بازار، داراي سخني از ناشر، مقدمهاي از پديدآورندگان، هفت فصل، شامل:1-1.فرايند ارزشگذاري سهام2-1.ارزشگذاري به روش ارزش فعلي3-1. ارزشگذاري به روش جريان نقدي آزاد4-1. ارزشگذاري به روش ضرايب قيمت5-1. ارزشگذاري به روش درآمد پسماند6-1. تحليل بازار سهام7-1. ارزشگذاري سهام در كشورهاي در حال توسعهو پاسخ به مسايل پاياني فصلها و همچنين مرجعها است كه در سيصد و بيست و هفت (327) صفحه تدوين و منتشر شده است: 2. پنجره كتابموضوع كتاب روش كاربردي ارزشگذاري سهام و مخاطبان اصلي آن، تحليل گران مالي، هستند. در اين كتاب مفاهيم حسابداري و مالي مورد استفاده در فرايند ارزشگذاري، به گونهاي يكپارچه ارائه شده است. گرچه اغلب مدلهاي متداول ارزشگذاري در اين كتاب بيان شده، اما كتاب تنها مجموعهاي از مدلهاي ارزشگذاري نيست، بلكه خواننده را قادر ميسازد كه با در نظر گرفتن مشخصات شركت مورد بررسي و كاربرد روشهاي ارزشگذاري، مدل ارزشگذاري مناسب را انتخاب كرده، اطلاعات ورودي مدل را از صورتهاي مالي شركت استخراج كند. با توجه به كمبود منابع فارسي در اين زمينه، سعي شده تا تمامي نكته ها و ظرايف ارزشگذاري با استفاده از مثالهاي واقعي، به صورت روشن بيان شود. 3. مقدمه و معرفيدر كشور ما، هنوز نهادها و واحدهاي ارائه دهنده خدمات مشاوره مالي، به صورت مطلوب شكل نگرفته اند، به اين سبب دسترسي اغلب سرمايه گذاران و سهامداران به تحليلهاي معتبر مالي ـ اقتصادي و تفسير درست وقايع اثرگذار بر فعاليتهاي آنان، چندان آسان نيست و نتيجه آن افزايش ميزان ريسك سرمايهگذاري در خريد و فروش سهام است.به نظر ميرسد در شرايط كنوني، بازار سرمايه كشور از يك سو نياز به تقويت نهادهاي تنظيم بازار و حمايت از سهامداران و جريان ازاد اطلاعات داشته، از سوي ديگر نياز به شكل گيري واحدهاي ارائه دهنده مشاوره مالي و نيز خدمات مديريت سبد سرمايه دارد. تحليلگران مالي با تحصيل اطلاعات اقتصادي و نيز اطلاعات مالي شركتها، نقش مهمي در كمك به همگرايي قيمت و ارزش سهام ايفا ميكنند و احتمال بروز حبابهاي قيمتي را كاهش ميدهند. سازمان مديريت صنعتي و پديدآورندگان، انتظار دارند مطالعه اين كتاب آشنايي هر چه بيشتر علاقهمندان با روشهاي انتخاب سهام، ارزيابي رويدادها، ارزيابي استراتژي شركتها و دريافت انتظارهاي بازار را در پي داشته باشد. 4. محتواي كتاب1-4. فرآيند ارزشگذاري سهامارزشگذاري، ...

جداول تقلب مالي

کشف نتایج پایانی انگیزه ها حسابسازی دستور العمل شرکت SEC و رسانه های عمومی تاحالا شرکت و حسابرس آن KPMG،توسط SEC به دادگاه کشیده شده اند. فشارها برای رسیدن به پیش ینی ها و رسیدن به اهداف CEO ، CFO همه اعغضای مدیریت ارشد طرح ساختیگی د رتشخیص درآمدمعاملات نامناسب گروه مربوطه در بلژیک، معاملات فروشهای غیرقانونی در سنگاپور و توافق جانبی درکره جنوبی L&H L&H SEC و رسانه های عمومی مدیریت Sunbeam موافق به پرداخت جریمه است. آرتوراندرسن: 110 میلیون دلار برای برقراری ادعاها پرداخت اما خطا یامسئولیت را نپذیرفت. فشارها برای رسیدن به پیش ینی ها و رسیدن به اهداف روش CES به ناکامی CEO ، 4 عض هیئت مدیره، رئیس امور مالی، رئیس حسابداری و 2 معاون رئیس طرح ساختگی فروشها ی Bill and hold : درآمد تشخیص داده شده بطورنادرست در فروش اتفاقی و پرکردن مجرا Sunbeam SEC و رسانه های عمومی Xerox به پرداخت جریمه 10 ملیون دلاری موافقت کرد و اعلان مجدد درآمد ها از 1997 تا 2000 را پذیرفت. فشارها برای رسیدن به پیش ینی ها و رسیدن به اهداف رئیس کمیسیون، رئیس کل و CFO طرح ساختگی در زمانبندی تشخیص درآمد تغییر سیاست حسابداری در تشخیص درآمد اجاره بدون افشاسازی به سرمایه گذاران Xerox

آشنایی با کدهای صنعتی ISIC مورد كاربرد در مطالعات صنعتي و طرحهاي توجيهي

اشاره: در بسیاری از مطالعات سازمان صنعتی برای تعیین و تشخیص مرز بازار نیاز به دسته بندی صنایع و بازارها داریم. مثال ساده اي كه مي توان در اين زمينه نام برد محاسبه شاخصهاي تمركز صنعتي براي ساختار بازار مي باشد كه عمدتا در سطح صنعت و بر پايه كدهاي ISIC تعريف مي شوند. در کارهای تجربی حوزه بورس و مالی و تجزیه و تحلیل در سطح صنعت نيز اين طبقه بندي در محاسبه شاخصهاي صنعتي نمود بیشتری می یابد. 1ISIC: به معني «طبقهبندي استاندارد بينالمللي صنايع كليه فعاليتهاي اقتصادي» است. ISIC یک طبقهبندی مرجع برای طبقهبندی کليه فعاليتهای اقتصادی ميباشد که در سال 1948 تدوين و مورد تأييد و تصويب «کميسيون اجتماعي و اقتصادی سازمان ملل متحد» قرارگرفته و تجديد نظرهايي در سالهای 1958، 1968، 1990 و 2002 و 2008 در آن بعمل آمده است. ISIC ابزاری اساسي برای مطالعه پديدههاي اقتصادی و ترويج قابليت مقايسه اطلاعات و ارتقاء و توسعه سيستمهای آماری ملي معتبر ميباشد. طبقات ISIC در جزئيترين سطح آن (دستهها) بر اساس آنچه كه در بيشتر كشورها بعنوان تركيب مرسوم فعاليتها در واحدهاي آماري تعريف شده طراحي شده است. گروهها و قسمتها سطوح كليتر اين طبقهبندي، واحدهاي آماري را برحسب ويژگيها، تكنولوژي، سازمان و منابع مالي توليد تركيب ميكند. از آنجايي كه طبقهبندي فعاليتهاي اقتصادي ايران بر اساس ISIC تجديد نظر سوم انجام گرفته است، نحوة كدگذاري فعاليتها نيز هماهنگ با كدگذاري مورد استفاده در ISIC است. به اين ترتيب سلسله مراتب مورد استفاده در اين طبقهبندي عبارتند از: حروف الفبايي ردههاي جدول كه «قسمت»[۲]ناميده ميشوند. ارقام دو رقمي براي تعيين «بخش»[۳] و ارقام سه رقمي براي تعيين «گروه»[۴]و ارقام چهار رقمي براي تعيين «طبقه»[۵]. طبقهبندي گروههاي صنعتي بورس تهران بر اساس كدهاي دو رقمي ويرايش سوم ISIC صورت گرفته است. مطابق بند (4) مصوبهي 30 شهريور 1383 شوراي بورس، ضوابط كلي پيشنهادي طبقهبندي شركتهاي پذيرفته شده در بورس اوراق بهادار بر مبناي سيستم ISIC ، از اختيارات سازمان بورس اوراق بهادار تهران ميباشد. اسامي و كدهاي دورقمي 38 گروه اصلي صنايع بورس اوراق بهادار تهران به شرح جدول (۱) ميباشد. [1] International Standard Industrial classification of All Economic Activities [۲] Section [۳]Division [۴] Group [۵] Class جدول (1): گروههاي صنعتي فعال در بورس اوراق بهادار تهران كد گروه نام گروه صنعت كد گروه نام گروه صنعت 10 استخراج زغالسنگ 35 سایر وسایل حمل و نقل 11 کشاورزی، دامپروری و خدمات وابسته به آن 36 مبلمان و مصنوعات دیگر 13 استخراج کانیهای فلزی 38 قند و شکر 14 استخراج سایر معادن 39 شرکتهای ...

همايش منطقه اي حسابداري و مديريت

محورهاي همايش حسابداري: لزوم استانداردگذاري يکپارچه براي گزارشگري مالي نوآوريهاي مالي در حوزه مديريت و حسابداري کاربرد اينترنت در حسابداري مقايسه استانداردهاي حسابداري ايران و ساير کشورها تاثير حسابداري در تحقق اهداف اصل 44 موانع بکارگيري AIS و MIS در ايرانت اثير حسابداري در توسعه بازار سرمايه نقش حسابداري و حسابرسي در بحرانهاي مالي مباحث روز در حسابداري ارزش افزوده و گزارشگري مالي اخلاق در حسابداري و حسابرسي مديريت هزينه و ارزش آفريني براي سهامدارانمديريت: توانمند نمودن منابع انساني سازمانها عوامل موثر بر بهره وري منابع انساني ارزشگذاري منابع انساني و سرمايه فکري بررسي رويکرد مديريت ارتباط با مشتريان مديريت سود در سازمانها تاثير استراتژي مديريت بر عملکرد شرکتها سبکهاي مديريت و رهبري از ديدگاه اسلام مديريت زمان و نقش آن در موفقيت مديران در سازمانها توسعه نظام اطلاع رساني و ارتباط با ذينفعان سازمان و اندازه گيري رضايت مشتريان مديريت و بهره وري رساانه نقش مديريت در صنعت آثار اقتصادي و فرا اقتصادي درآمدهاي مالياتينحوه نگارش مقاله : ـ هر مقاله ( شامل عنوان ـ چكيده فارسي ، چكيده انگليسي ،بحث ،نتيجه گيري ،مراجع ، جداول ،اشكال و ضمايم ) حداكثر در 12 صفحه در محيط تنظيم گردد . ـ عنوان مقاله (نازنين 16 پر رنگ ) ، نام نويسنده ( نازنين 14 پر رنگ ) ، پست الكترونيك ، محل كار ( نازنين 12 پر رنگ ) ، چكيده ( نازنين 11 ) ، واژه هاي كليدي (نازنين 12 پر رنگ ) ،متن مقاله (نازنين 12 ) و عناوين بخش ها (نازنين 14 پر رنگ ) منظور شود . ـ فاصله سطرها در تمامي وارد و حاشيه هاي چپ ، راست و پايين 3 سانتي متر و حاشيه بالا در صفحه اول 8 سانتي متر و در صفحات بعدي 5/2 سانتي متر در نظر گرفته شود . ـ تمامي جداول و اشكال از شماره يك شماره گذاري شده و در انتهاي متن آورده شوند . عنوان جدول در بالا و عناوين شكل در نوشته شود ( نازنين 12 پر رنگ ) ـ مراجع فارسي ( نازنين 11 ) و انگليسي (10 ) انتخاب شود . ـاصل مقاله ،همراه سه كپي ( بدون نام و آدرس ) و CDمربوطه به نشاني دبيرخانه همايش. هزينه هاي ثبت نام : دانشجويان 000/150 ريال هيأت علمي 000/300 ريال هزينه ثبت نام بايد به حساب شماره 0105740403006 بنام صندوق پژوهشي دانشگاه آزاد اسلامي واحد نور نزد بانك ملي واريز گردد . مهلت ارسال مقالات: 1/8/1390 زمان برگزاري همايش: 3/9/1390 محل برگزار همايش : دانشگاه آزاد اسلامي واحد نور تلفن: 6210794,6223617 0122 فکس: 6222151 0122 آدرس دبيرخانه: مازندران، نور، ابتداي جاده چمستان، دانشگاه آزاد اسلامي واحد نور، حوزه معاونت پژوهشي

مدیریت

عنوان مقاله: مدلسازي رياضي تعيين ترکيب بهينه پرتفوي تسهيلات اعطايي در مؤسسات مالي و اعتباريمولف/مترجم: غلامرضا عسکرزادهموضوع: مديريت ماليسال انتشار(ميلادي): 2006وضعيت: تمام متنمنبع: فصلنامه انديشه صادق، مرکز تحقيقات دانشگاه امام صادق(ع)، شماره 23چکيده: مؤسسات مالي و اعتباري همانند بانکهاي تجاري از مهمترين نهادهاي فعال در بازار پول ايران به شمار ميروند از مهمترين وظايف اينگونه مؤسسات همانطور که از نامشان پيداست از يک طرف گرفتن سپردههاي مردم و از طرف ديگر اعطاي تسهيلات به مشتريان در قالب عقود اسلامي نظير جعاله، فروش اقساطي، قرضالحسنه، مضاربه و ... ميباشد. در اين ميان، مؤسسات مالي و اعتباري بايست با در نظر گرفتن ريسک اعتباري مشتريان به تقاضاهاي آنها مبني بر أخذ تسهيلات جامه عمل بپوشانند. چرا كه تا بحال مسائل و مشکلات مديريت پرتفوليوي وام، مهمترين دليل ورشکستگي يا زياندهي بانکها و مؤسسات مالي و اعتباري بوده است. در اين مقاله به مدلي كه با استفاده از فنون تحقيق در عمليات، جهت تعيين تركيب بهينه (تخصيص بهينه پرتفوي) تسهيلات اعطايي بانكها و مؤسسات مالي و اعتباري تهيه گرديده، اشاره شده است. اين مدل ميتواند بهترين تركيب از تسهيلات كه سود مؤسسه را حداكثر كند، تعيين نمايد.كليدواژهها: برنامهريزي خطي (LP)[2] ـ ريسک اعتباري ـ کفايت سرمايه ـ سبد اعتبارات و تسهيلات. مقدمه بازارها از نظرهاي مختلف داراي تقسيمبنديهاي مختلفي ميباشند. در يک تقسيمبندي بازارها را به بازارهاي پول و بازارهاي سرمايه تقسيمبندي ميکنند. بانکهاي تجاري و مؤسسات مالي و اعتباري بعضي از نهادهاي بازار پول بوده و شرکتهاي سرمايهگذاري، بورس اوراق بهادار بعضي از نهادهاي فعال در بازار سرمايه به شمار ميآيند. بازار پول و بازار سرمايه هر کدام وظايف خاص خود و داراي مکانيزم مشخصي هستند. يکي از جنبههاي مشترک اين دو بازار آن است که اين دو بازار به نوعي واسطه وجوه ميباشند. بدين معني که آنها باعث ميشوند تا وجوه از واحدهايي که مازاد پسانداز دارند به واحدهايي که کمبود پسانداز دارند انتقال يابد. به عبارت دقيقتر، بازار سرمايه، کانالي است که از طريق آن، سرمايههاي سرمايهگذاران به شرکتهاي توليدي و صنعتي انتقال يافته و چرخههاي فعاليت آنها به حرکت در خواهد آورد. در مورد نهادهاي موجود در بازار پول نيز اين مورد صادق است. بانکهاي تجاري و مؤسسات مالي و اعتباري از يک طرف وجوه را از مردم به عنوان سپرده ميگيرند و در قبال آن به آنها پاداش پولشان (بهره) ميدهند (پساندازهاي افرادي که مازاد وجوه دارند در ...

خلاصه فصل دوم مديريت مالي (1 )،پيام نور

خلاصه فصل دوم مديريت مالي (1 )،پيام نور <?xml:namespace prefix = o /> ارزش زماني پول: بهره:هزينه استفاده از اعتبار يا منابع مالي ديگران را بهره مي نامند كه معمولا بصورت درصدي از مبلغ استفاده شده در مدت زمان استفاده محاسبه ميشود. مبلغ محاسبه شده براي پرداخت كننده هزينه و براي دريافت كننده سود ميباشد. شخصي مبلغ 1000 ريال از بانك دريافت مينمايد وتعهد ميكند كه در پايان سال وجه دريافتي را به همراه 10 درصد بيشتر به بانك باز پرداخت نمايدبنابراين شخص مورد بحث در پايان سال علاوه بر 1000ريال اصل پول مبلغ10%*1000=100ريال (مجموعا 1100) بعنوان هزينه استفاده از پول كه همان بهره ميباشد پرداخت نمايد پس خواهيم داشت: 1100=10%1000+1000يعني1100=(100/10+1)1000 بنابراين اگر اين شخص مقدار بهره مورد پرداختيش راr%در نظر بيگيريم در پايان سال اول بابت aريال دريافتي خود مبلغ (1+r%)a پرداخت نمايد. اگر rبرابر با نرخ تورم باشد چه اتفاقي خواهد افتاد؟ در اينصورت بانك در حقيقت سودي دريافت ننموده بلكه در حقيقت توانسته قدرت خريد خويش را حفظ نمايدپس در حقيقت1000 ريال سال جاري برابر با 1100 ريال سال آتي مي باشد در اين حالت به زبان مالي خواهيم گفت: 1100 ريال ارزش آتي 1000ريال سال جاري مي باشد. يا 1000 ريال سال جاري ارزش فعلي 1100 ريال سال آتي خواهد بود. قرارداد1:در اين كتاب ارزش فعلي را با pوارزش آتي را باf بيان مينماييم. اكنون اگر ارزش آتي pريال را در سال nبعد خواهيم داشت: F=p*(1+r%)^n واگر ارزش فعلي مبلغ fريال را بخواهيم داريم: p=f *1/(1+r%)^n قرارداد2:به مقدار (r%+1)^nعامل بهره مركب يا عامل ارزش ذاتي ميگويند كه آنرا با CVIFياf/p نشان ميدهند. قرارداد3:به مقدار1/(r%+1)^nعامل ارزش فعلي (تبديل كننده به ارز ش فعلي)يا عامل بهره ارزش فعلي ميگويند وآنرا با PVIFيا p/fنشان ميدهند. تبصره:در فرمولهاي ارزش فعلي يا ارزش مركب فرض بر محاسبه ساليانه مي باشد واگر بخواهيم بهره بيش از يكباردر سال پرداخت يا دريافت نماييم فرمول به صورت((r%/m)+1)^m*nكه در آن mبيانگر دفعات پرداخت بهره در يكسال ميباشد بيان ميگردد. اقساط ساليانه:فرض كنيد شخصي بطور سالينه هر سال مبلغaريال در بانك با نرخ rسرمايه گذاري ميكند اين شخص در پايان سال اول مبلغa(1+r%)خواهد داشت وچون در سال دوم مبلغ aريال ديگر به سرمايه گذاري خود اضافه ميكند لذا در پايان سال دوم(در اول سال سوم) موجودي وي به قرار زير محاسبه ميشود: (a(1+R%))(1+R%) +a(1+R%) بابت مبلغ سال دوم + بابت مبلغ سال اول به همين ترتيب مبلغ حاصل از سرمايه گذاري محاسبه ميشود در اين حالت براي محاسبه مبلغ سرمايه گذاري در ...

الگوي نوين اجراي هدفمند كردن يارانه ها

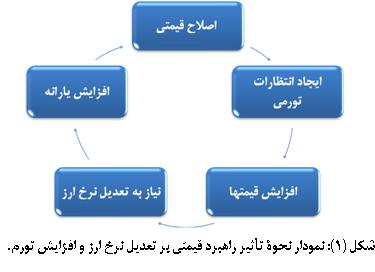

الگوي نوين اجراي هدفمند كردن يارانه ها راهبرد قيمتي ـ مقداري در اين گزارش با معرفي راهبرد «قيمتي ـ مقداري» به عنوان مسير جديد اجراي قانون هدفمند كردن يارانهها، الگويي نوين براي اجراي اين قانون با رويكردِ تبديل تهديد اجتماعي به فرصت براي برنامهريزان و مسؤلان پيشنهاد ميگردد.1ـ مقدمههدفمند كردن يارانهها يكي از هفت محور اصلي قانون تحول اقتصادي است. ويژگيهايي مانندِ فراگير بودن و بالا بودنِ سطح پوشش اجراي اين قانون، علاوهبر بعد اقتصادي، ابعاد اجتماعي ـ سياسي را نيز به آن افزوده است. حساسيت بالاي جامعه و كارشناسان به اجراي اين قانون نسبت به ساير محورهاي هفتگانه مؤيد اين مطلب است. موفقيت و عدم موفقيت اجراي اين قانون به معناي شكست يا پيروزي طرحِ تحول اقتصادي است. بنابراين در نحوة اجرايي شدن اين قانون و نوع سياستهاي اعمالي علاوهبر ملاحظات اقتصادي ضروري است، ملاحظات اجتماعي را نيز در نظر گرفت.در اين گزارش با معرفي راهبرد «قيمتي ـ مقداري» به عنوان مسير جديد اجراي قانون هدفمند كردن يارانهها، الگويي نوين براي اجراي اين قانون با رويكردِ تبديل تهديد اجتماعي به فرصت براي برنامهريزان و مسؤلان پيشنهاد ميگردد. به عنوان مثال در سهميه بندي بنزين دولت با تعيين دو قيمت ترجيحي 100 و 400 توماني به ترتيب براي سهميه و مصرفِ مازاد بر سهميه توانسته است در سال جاري با كاهش سهميۀ خودروهاي شخصي از 120 به 80 ليتر در ماه، يارانۀ پرداختي به بنزين را كاهش دهد و هزينة بنزين را با فرض مصرف 120 ليتر در ماه براي مصرف كنندگان 100 درصد افزايش دهد. بدون آنكه در جامعه ايجاد انتظار تورمي بكند. مزاياي انخاذ اين راهبرد كه مبتني بر تدريج در كاهش مقدار سهميه حامل يارانهبر به جاي تدريج در افزايش قيمت ـ مانند تجربۀ افزايش سالانه قيمت بنزين در گذشته ـ است، بهخوبي نمايان است. همچنين توجه به خوشههاي «مصرفي» حاملهاي يارانهبر كه قابل اندازهگيريِ دقيق است بهجاي خوشههاي «درآمدي» خانوار كه قابل اندازهگيريِ دقيق نيست و به مانعي جهت اجراي قانون هدفمند كردن يارانهها تبديل شده است از ديگر مزاياي اين راهبرد است كه به تفضيل در گزارش مورد بررسي قرار گرفته و براي برق خانگي بهطور كامل مدلسازي شده است.2ـ اهداف قانون هدفمند كردن يارانههااهداف اصلي قانون هدفمند كردنِ يارانهها به اختصار عبارتند از:o اصلاح الگوي مصرف و جلوگيري از اسرافo توزيع عادلانة يارانه ميانِ دهكهاي درآمدي جامعهo توانمند سازي دهكهاي پايينِ جامعهo كاهش حجمِ يارانه و تخصيص آن به زير ساختهاي مورد نياز توسعة كشورo افزايش بهرهوري در اقتصاد ...

قابل توجه دانشجويان رشته حسابداري

قابل توجه دانشجويان حسابداري :براي برگزاري امتحان ميان ترم مديريت مالي به همراه داشتن جداول ارزش فعلي و ارزش فعلي اقساط يك ريال و ارزش اتي يك ريال وارزش اتي اقساط يك ريالي لازم وضروري مي باشدارزش فعلي يك ريال pvifارزش آتي يك ريال cvif ارزش فعلي اقساط يك ريالي pvif a ارزش آتي اقساط يك ريالي cvif a